認知症に備える相続対策とは?相続手続きで起きる問題点から考える事前準備

認知症に備える相続対策とは?

相続手続きで起きる問題点から考える事前準備

解説:日本経営ウィル税理士法人/税理士 小林 幸生

認知症のリスクから相続対策は重要

人生100年時代ともいわれています。

その100年をあなたとあなたの家族にとって安心・安全なものにするためには、健康リスク、特に認知症のリスクに対し、きちんと備えておくことが重要です。

認知症のリスクに備えることが重要なものの一つに相続対策があります。

認知症は、記憶をなくしてしまったり、記憶をなくしていることを自覚出来なくなったりと家族による保護の必要性が生じます。また、判断能力の低下とともに、対応できないことが増えたり、契約行為ができなくなります。

円満な相続のためにも、認知症リスクに備えた相続対策を行うことが重要です。

そこで、今回は、認知症による相続手続きで起きる問題点を具体的に示した上で、認知症リスクに備えた相続対策について解説します。

相続対策しておくことの大切さを理解し、家族にとって有効な相続対策を行いましょう。

認知症を発症すると相続対策が困難な理由

認知症になった場合、「意思能力がない」と判断される可能性があります。

意思能力のない方が行った法律行為(遺言書の作成、各種契約、生前贈与など)は、原則、すべて無効となりますので、せっかく相続対策を行ってもまったく意味がなかったという結果になりかねません。

また、無効にならなくても、良く分からず誤った判断で不要な契約を行ってしまう、詐欺の被害にあう、複数人との間で異なった約束をしてしまうといった問題が起きる可能性もあります。

一方、初期の認知症であれば、症状に波があるため、調子が良いときに遺言書を作ることも、契約することも可能といわれています。そのため、認知症の初期段階で対応すれば間に合うのではないかと思われる方がいるかもしれません。

しかし、その認識から、思わぬトラブルに発展する可能性もあるのです。

例えば、ある相続人にとって不利な内容の遺言書が作成されていた場合や、他の相続人に対して生前贈与が行われていた場合などで、その行為が被相続人に既に認知症の症状があらわれていた時期に行われたものであるとすれば、ある相続人は、その遺言書や贈与は無効だと主張するかもしれません。

遺言書を書いたときや贈与が行なわれた時点では、既に認知症の症状が進んでいたから、被相続人の本意ではなかったはずだという理由からです。

実際、認知症であったかどうか、またどの程度の症状であったかは、医師の診断のほか周辺の方々の証言等から総合的に判断するしかありませんが、客観的な診断書でもなければなかなか明確に判断することは困難な状況です。

しかし、相続人が疑心暗鬼になって、相続発生後に揉めるということ自体、相続対策が有効でなかったということです。

相続手続きで起きるトラブル

被相続人(亡くなった方)が認知症の場合や相続人が認知症の場合には、相続手続きを実施する際においてもさまざまなトラブルが起こり得ます。

最初に、被相続人が認知症の場合から、確認してみましょう。

被相続人が認知症の場合

認知症になった方が行った法律行為は、原則、すべて無効と判断されます。

そのため、相続手続きで重要となる遺言書の作成、納税資金確保のための不動産等の売却、相続財産の把握、権利義務の把握、相続税対策などができなくなる可能性があるほか、既に作成された遺言書などもその有効性が争われる可能性があります。

また、認知症を発症すると不動産の修繕管理もできませんので、余り手入れがされていない不動産を相続することとなり、相続開始後に、大規模な改修工事が必要となるケースも想定されます。

通常であれば、不動産の修繕費を生前に支出することで相続財産を減らすことも可能ですが、被相続人が認知症になっていたケースでは、不動産の修繕が出来ませんので、修繕費相当額が相続財産に含まれる上、相続後すぐに修繕をしなければいけないという状況になってしまいます。

その結果、認知症にならなかったケースに比べて、結果的に相続税の負担が重くなる可能性があるといえます。

相続人が認知症の場合

他方、高齢化が進んでいますので、相続が開始した際に、相続人が認知症というケースもあり得ます。そのような場合には、遺産の分割協議ができない(財産が凍結される)、相続放棄の手続きができないなどの問題が生じます。

相続が開始すると、被相続人の財産は凍結されます。

原則として、預貯金などは下ろせなくなりますし、不動産も処分できなくなります。遺産分割協議で相続人全員が合意し、誰が何を相続するかが確定すれば凍結は解除されますが、相続人が認知症の場合には、合意することは困難です。

また、被相続人に多くの借金がある場合など、「借金を相続したくない」ということで相続放棄や限定承認という手続きを選択ことが可能とされています。

この場合、相続放棄や限定承認は、相続の開始を知った日から3ヶ月以内に家庭裁判所に申述する必要がありますが、相続人が認知症の場合、その手続きができない可能性があります。

※相続放棄とは、プラスの財産もマイナスの財産も含め、被相続人が有していた一切の財産を相続しないこととするための手続きです。相続放棄をすると、その人は初めから相続人にならなかったものとみなされます。相続放棄は、各相続人が、単独で行うことが可能です。

※限定承認とは、プラスの財産の範囲内でマイナスの財産を相続するための手続きです。相続の際に、財産がプラスかマイナスか分からない場合がありますが、限定承認を行うことでプラスの財産が多いときは相続人として権利を主張できることとなります。限定承認は、すべての相続人の総意で行うことが必要です。

健康リスクに備える事前対策とは

認知症の発症リスクは、被相続人にも相続人にもあります。

そこで、ご家族のみなさんが認知症になる前に、早目に相続について話し合いの場を設けておくことをお薦めします。

いわゆる家族会議の開催ですが、その会議で、どのような想いで、誰に、どの財産を引き継いでいきたいのかをしっかり確認しておきましょう。その上で、次のような対策を講じることとしては如何でしょうか。

遺言書の作成

まず遺言書の作成です。

遺言には自筆証書遺言、公正証書遺言、秘密証書遺言の3種類のものがあり、民法に定められた形式等を備えておくことが必要とされています。

遺言書の要点は下記の通りです。

【自筆証書遺言】

自筆証書遺言とは、原則、遺言者が自筆で作成するものです。

ただし、2019年の民法改正により財産の目録部分についてはパソコン等で作成することも認められました。

【公正証書遺言】

公正証書遺言とは、公証役場において作成するものです。

証人2人の立会いのもと、遺言者が、どのような遺言をしたいか口頭等で伝え、公証人がそれを文章にします。公証人が、民法の定めに則って作成しますので、私文書より信用力の高い文書(公正証書)となります。

【秘密証書遺言】

秘密証書遺言とは、自筆証書遺言と公正証書遺言とを折衷したようなものです。

遺言者が、自分で遺言書を作成し、公証人役場で所定の手続きを経て保管するという方法です。

なお、遺言書の作成には、留意すべき点が多々ありますので、できるだけ専門家に相談しながらすすめるようにしてください。

遺言書を作成しておくことで、相続開始後、円滑に資産承継を行うことが可能となります。詳しくは別稿で説明させていただきます。

書き込みながら把握する「想続手帳」ダウンロード

家族信託

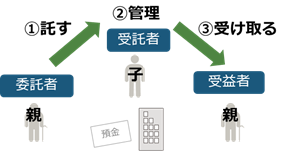

家族信託とは、大切な財産を、信頼できる人(家族)に託し、管理・運用してもらうという方法です。

| 委託者 | 財産を預ける(託す)人 |

| 受託者 | 財産を預かって(託されて)管理・運用する人 |

| 受益者 | 財産から生じる利益を得る人 |

認知症対策で家族信託を設定する場合には、財産管理のための一般社団法人等を設立し財産を託す、又はより若い世代の孫などに財産を託すということをお薦めしています。

財産を託された方は、信託の目的(例えば、「委託者(財産を預ける方)の老後生活の安定を図るため、日常生活や介護等に必要な資金の管理及び給付を行う目的」)の範囲内で、託された財産の管理・処分を行うことができるようになります。

家族信託を設定しておくことで、認知症になっても財産管理、相続開始後における円滑な資産の承継を行うことが可能です。

なお、家族信託についての詳しい説明は、別稿「家族信託で認知症対策!認知症発症後でも安心できる家族信託という選択」をご覧ください。

成年後見制度

認知症などで意思能力が不十分となった方は、財産管理(不動産や預貯金などの管理、遺産分割協議など)や身上保護(介護・福祉サービスの利用契約や施設入所・入院の契約締結、履行状況の確認など)などで問題が生じます。

財産管理については、前述した遺言や家族信託などでも対応は可能ですが、身上保護までは行うことが出来ません。

このようなケースで、財産管理とともに身上保護に資する制度が成年後見制度です。

なお、成年後見制度には、法定後見制度と任意後見制度があります。

法定後見制度

法定後見制度には、判断能力の程度に応じて、「補助」、「保佐」、「後見」の3つの類型があります。法定後見制度では、家庭裁判所によって選ばれた成年後見人等が、被後見人の利益を考えながら、保護や支援などを行うこととなります。

任意後見制度

被後見人(後見を受ける人)に十分な判断能力があるうちに、判断能力が低下した場合に備え、あらかじめ任意後見人を定め、代理してもらいたいことを契約で取り決めておくという制度です。

任意後見の契約は、公証人の作成する公正証書によって作成します。

被後見人の判断能力が低下した場合に、家庭裁判所で任意後見監督人が選任されることで、初めて任意後見契約の効力が生じることとなります。

なお、手続や費用の詳細については、厚生労働省等の「成年後見制度」のホームページをご確認ください。

万が一に備え家族にとって有効な対策を

認知症になると、遺言書の作成ができない、納税資金確保のための不動産等の売却ができない、相続財産の把握や権利義務の把握などが困難になります。

安心・安全な相続をむかえるためにも、万が一に備え、早めに家族会議を開催し、お互いの想いを共有し、早目に対策を講じておくことが重要です。

最後に、財産管理や身上保護で周りの家族が大変な思いをしなくて済むように、遺言、家族信託と任意後見契約を同時に締結するなど、各制度のメリット・デメリットを考慮して総合的な対策を講じることが望ましいでしょう。その上で、相続税対策を行うことが重要となります。

日本経営ウィル税理士法人は、創業から50年を超える歴史を持ち、これまで多くのお客様に、遺言の提案や家族信託に関する税務コンサルティングなどを行ってまいりました。

国内有数のコンサルティンググループ「日本経営グループ」のメンバーファームとして、グループ内及び提携先の弁護士、司法書士、行政書士等と連携して遺言、家族信託、任意後見制度の活用についてワンストップで提案させていただくことが可能です。

また、各種提案を通じてご家族の安心、安全な相続を実現し、その上で、無理のない相続税対策についても御提案をさせていただきます。

初回相談は無料ですので、ぜひお気軽にご相談ください。

レポートの執筆者

小林 幸生(こばやし さちお)

日本経営ウィル税理士法人 税理士

1990年 国税局入局 国税庁、国税局、税務署勤務

2019年 税理士登録

2019年 日本経営ウィル税理士法人 入社

現在 日本経営ウィル税理士法人 大阪梅田事務所勤務

税務署にて、資産課税部門で統括官等を経験。国税局にて、資産課税課で税務調査、税務調査の指導及び税務調査に関する法令審理事務に従事。

国税庁にて、資産課税課で相続税に関する通達作成、審理、公益法人等に対する寄附に係る審理事務に従事。

相続税などの財産に関する税金について、幅広い知識と実務的な判断の経験を持つ。

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

サービス・関連記事のご紹介

昭和、平成、令和へ、過去の様々な税法改正を経験した熟練スタッフと次世代を担う若手スタッフが連携し、長期のアフターフォロー可能としています。

家族信託で認知症対策!認知症発症後でも安心できる家族信託という選択

認知症対策に有効な手法として家族信託が注目されています。家族信託がなぜ活用されているのか、家族信託の仕組みやメリット・デメリットをご紹介します。

【相続対策】専門の税理士が解説/相続発生前におさえておきたい納税・遺産分割への備え

相続対策をきちんとするということはどういうことなのか、相続発生前におさえておきたいポイントについて解説します。

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート